経済– tag –

-

ピケティの言う格差上位1%、日本では年収いくらの人か

1: XM FX評判 投資マネー系2chまとめ 2015/02/25(水) 14:43:19.02 ID:D+C3wA600●.net BE:533895477-2BP(2000) sssp://img.2ch.sc/ico/kinokorusensei32.gif 世の中では、ピケティ・ブームがまだまだ続いています。先月末にはピケティ氏本人が来日しましたが、まさに分刻みのスケジュールだったようです。 今さら説明の必要はないかもしれませんが、ピケティ氏の基本的な主張は、豊かな人とそうでない人の格差が拡大しており、上位1%の人が獲得する所得の割合が年々上昇しているというものです。 しかし、上位1%のお金持ちと言われても、なかなかピンときません。日本では具体的にどのような人たちが該当するのでしょうか。 上位1%の超富裕層と聞くと、プライベート・ジェットに乗っ...

1: XM FX評判 投資マネー系2chまとめ 2015/02/25(水) 14:43:19.02 ID:D+C3wA600●.net BE:533895477-2BP(2000) sssp://img.2ch.sc/ico/kinokorusensei32.gif 世の中では、ピケティ・ブームがまだまだ続いています。先月末にはピケティ氏本人が来日しましたが、まさに分刻みのスケジュールだったようです。 今さら説明の必要はないかもしれませんが、ピケティ氏の基本的な主張は、豊かな人とそうでない人の格差が拡大しており、上位1%の人が獲得する所得の割合が年々上昇しているというものです。 しかし、上位1%のお金持ちと言われても、なかなかピンときません。日本では具体的にどのような人たちが該当するのでしょうか。 上位1%の超富裕層と聞くと、プライベート・ジェットに乗っ... -

【企業調査】日銀による追加緩和「これ以上必要なし」が7割、円安による弊害を指摘する声も多く

1: 海江田三郎 ★ 2015/02/24(火) 11:18:10.08 ID:???*.net http://jp.reuters.com/article/topNews/idJPKBN0LQ0W020150222 [東京 23日 ロイター] - 2月ロイター企業調査によると、日銀による追加緩和がこれ以上必要ないとみている企業は7割を占めた。 1%─2%未満の物価上昇を望む声が最も多く、全体の8割は2%未満が望ましいとしている。 また、原油価格の下落メリットが円安コストと相殺され、収益増に結びつかないとみている企業が大半であることも明らかとなった。 内需は停滞しており今年は昨年から横ばい、ないし縮小との見通しが5割を超えた。 この調査はロイター短観と同じ期間・対象企業で実施。2月2日─17日に400社を対象に行い、うち回答社数270社程...

1: 海江田三郎 ★ 2015/02/24(火) 11:18:10.08 ID:???*.net http://jp.reuters.com/article/topNews/idJPKBN0LQ0W020150222 [東京 23日 ロイター] - 2月ロイター企業調査によると、日銀による追加緩和がこれ以上必要ないとみている企業は7割を占めた。 1%─2%未満の物価上昇を望む声が最も多く、全体の8割は2%未満が望ましいとしている。 また、原油価格の下落メリットが円安コストと相殺され、収益増に結びつかないとみている企業が大半であることも明らかとなった。 内需は停滞しており今年は昨年から横ばい、ないし縮小との見通しが5割を超えた。 この調査はロイター短観と同じ期間・対象企業で実施。2月2日─17日に400社を対象に行い、うち回答社数270社程... -

【欧州】ギリシャ離脱が招く市場混乱、ユーロ圏の通貨・債券・株式は大きな打撃、ECB「防壁」も無効か…市場下落に前向きな投資家も

1: Hi everyone! ★ 2015/02/21(土) 15:20:54.59 ID:???.net ソース(ロイター) http://jp.reuters.com/article/mostViewedNews/idJPKBN0LO0EE20150220 [ロンドン 19日 ロイター] - ギリシャのユーロ圏離脱、いわゆる「グレグジット」を回避するため、欧州は前回の危機以降「防壁」を 築いてきた。しかし離脱が現実となればユーロ圏の通貨、債券、株式は大きな打撃を受け、金融市場はパニック状態に陥るだろう。 2012年にギリシャのユーロ圏離脱が現実味を帯びた時にはユーロ圏から資金が流出したが、現在では欧州中央銀行(ECB)の国債買い入れ策が、これまでのところは離脱をめぐる不安を和らげている。 しかし、反緊縮を訴えるギリシャ新政権と国際債権団の協議は...

1: Hi everyone! ★ 2015/02/21(土) 15:20:54.59 ID:???.net ソース(ロイター) http://jp.reuters.com/article/mostViewedNews/idJPKBN0LO0EE20150220 [ロンドン 19日 ロイター] - ギリシャのユーロ圏離脱、いわゆる「グレグジット」を回避するため、欧州は前回の危機以降「防壁」を 築いてきた。しかし離脱が現実となればユーロ圏の通貨、債券、株式は大きな打撃を受け、金融市場はパニック状態に陥るだろう。 2012年にギリシャのユーロ圏離脱が現実味を帯びた時にはユーロ圏から資金が流出したが、現在では欧州中央銀行(ECB)の国債買い入れ策が、これまでのところは離脱をめぐる不安を和らげている。 しかし、反緊縮を訴えるギリシャ新政権と国際債権団の協議は... -

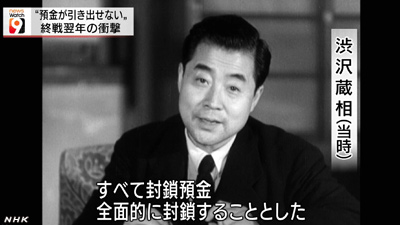

【マネー】ある日突然預金が自由に引き出せなくなる…終戦直後に日本政府が施行した「預金封鎖」の真実

1: 海江田三郎 ★ 2015/02/18(水) 09:43:15.94 ID:???*.net http://news.livedoor.com/article/detail/9795802/ 16日放送の「ニュースウオッチ9」(NHK総合)で、日本政府が終戦直後の昭和21年2月16日に施行した“預金封鎖”を取り上げた。 敗戦直後の日本は物資や食料が不足し、猛烈なインフレが起き、国の財政も悪化していた。 困窮する国民を救済するため、流通する貨幣の量を強制的に減らしてインフレを抑制するためとされてきた預金封鎖について、番組では“もうひとつの狙い”があったとして、この預金封鎖の真実に迫った。 預金封鎖に携わったのは、当時の大蔵大臣・渋沢敬三氏だったが、NHKが政府へ情報公開請求によって入手した当時の証言記録には、渋沢氏が預金封鎖に込めたもう1...

1: 海江田三郎 ★ 2015/02/18(水) 09:43:15.94 ID:???*.net http://news.livedoor.com/article/detail/9795802/ 16日放送の「ニュースウオッチ9」(NHK総合)で、日本政府が終戦直後の昭和21年2月16日に施行した“預金封鎖”を取り上げた。 敗戦直後の日本は物資や食料が不足し、猛烈なインフレが起き、国の財政も悪化していた。 困窮する国民を救済するため、流通する貨幣の量を強制的に減らしてインフレを抑制するためとされてきた預金封鎖について、番組では“もうひとつの狙い”があったとして、この預金封鎖の真実に迫った。 預金封鎖に携わったのは、当時の大蔵大臣・渋沢敬三氏だったが、NHKが政府へ情報公開請求によって入手した当時の証言記録には、渋沢氏が預金封鎖に込めたもう1... -

税金は金持ちから取ればいいという奴がいるが

1: 風吹けば名無し@\(^o^)/ 2015/02/18(水) 00:42:22.94 ID:2c/bArAl0.net あまり高くすると海外に移住して税収が0になるんだよな 2: 風吹けば名無し@\(^o^)/ 2015/02/18(水) 00:43:09.65 ID:6MODAf9R0.net その理屈ならとっくに香港かシンガポールにみんな逃げてるんですがそれは 3: 風吹けば名無し@\(^o^)/ 2015/02/18(水) 00:43:17.60 ID:vyS7OjCm0.net 法人がそれで今更下げてやがるwww 6: 風吹けば名無し@\(^o^)/ 2015/02/18(水) 00:44:11.30 ID:OEC3kDBJ0.net ぴけてぃ「日本居心地ええやろ」 7: 風吹けば名無し@\(^o^)/ 2015/02/18(水) 00:44:40.41 ID:Ioa5Lreo0.net やっぱり消費税がナンバーワン [ad#ad1] 10: 風吹けば名無し@\(^o^)/ 2015/02/18(水) 00...

1: 風吹けば名無し@\(^o^)/ 2015/02/18(水) 00:42:22.94 ID:2c/bArAl0.net あまり高くすると海外に移住して税収が0になるんだよな 2: 風吹けば名無し@\(^o^)/ 2015/02/18(水) 00:43:09.65 ID:6MODAf9R0.net その理屈ならとっくに香港かシンガポールにみんな逃げてるんですがそれは 3: 風吹けば名無し@\(^o^)/ 2015/02/18(水) 00:43:17.60 ID:vyS7OjCm0.net 法人がそれで今更下げてやがるwww 6: 風吹けば名無し@\(^o^)/ 2015/02/18(水) 00:44:11.30 ID:OEC3kDBJ0.net ぴけてぃ「日本居心地ええやろ」 7: 風吹けば名無し@\(^o^)/ 2015/02/18(水) 00:44:40.41 ID:Ioa5Lreo0.net やっぱり消費税がナンバーワン [ad#ad1] 10: 風吹けば名無し@\(^o^)/ 2015/02/18(水) 00...