2014年12月– date –

-

【為替】加速する円安はどこまで進む?政府・日銀の本音は「円安ウェルカム」…原油価格下落で円安にゴーサイン?

1: Hi everyone! ★ 2014/12/08(月) 02:10:20.07 ID:???.net ソース(ダイヤモンド・オンライン) http://diamond.jp/articles/-/63357 12月5日、円は対ドルであっさりと120円を突破し、7年4ヵ月ぶりの円安水準となった。黒田日銀の「ハロウィーン緩和」以降、円安はその歩みを速めている。円安“弊害論”も強まる中で、円安はどこまで進むのか。市場では政府・日銀の円安許容度が広がっているという見方も出ている。 ■鮮明になった金融政策の違いが急速な円安を招いた 10月末の日本銀行による追加緩和以来、円・ドルは109円から120円へ、わずか1ヵ月の間に約10円もの円安となった。ここへきて急速に円安に動いたのは、日米の金融政策の違いがより鮮明になっためだ。 そもそも為替...

1: Hi everyone! ★ 2014/12/08(月) 02:10:20.07 ID:???.net ソース(ダイヤモンド・オンライン) http://diamond.jp/articles/-/63357 12月5日、円は対ドルであっさりと120円を突破し、7年4ヵ月ぶりの円安水準となった。黒田日銀の「ハロウィーン緩和」以降、円安はその歩みを速めている。円安“弊害論”も強まる中で、円安はどこまで進むのか。市場では政府・日銀の円安許容度が広がっているという見方も出ている。 ■鮮明になった金融政策の違いが急速な円安を招いた 10月末の日本銀行による追加緩和以来、円・ドルは109円から120円へ、わずか1ヵ月の間に約10円もの円安となった。ここへきて急速に円安に動いたのは、日米の金融政策の違いがより鮮明になっためだ。 そもそも為替... -

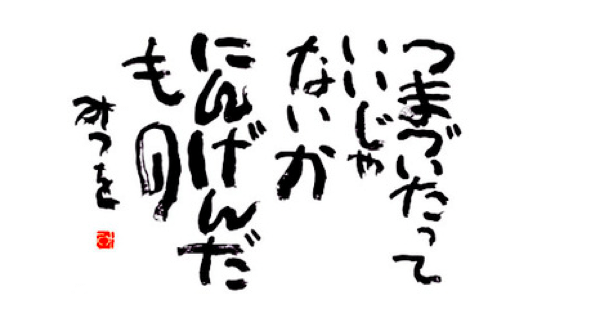

XM FXに挑む戦士達への教訓www

730: Trader@Live! 2014/12/07(日) 21:55:37.88 ID:qctcfBAW.net 523 名前:Trader@Live! [sage] :2013/04/30(火) 01:27:24.00 ID:PRpECgS/ 1. 思惑張るな、世界情勢は読みきれないと思え。サインのみを信ずること。 2. 引かれ玉のオーバーナイトは厳禁。地獄の入り口と思え。 3. ロスカットは気持ち良く。次の一手の布石と心がけよ。 4. 一回ごとのトレードで一喜一憂するな。10回のトレード収益で成果を考えよ。 5. 資金配分を間違えるな。満玉仕込んだらツキに見放されると覚悟せよ。 6. 重要経済指標発表前は仕掛けるな。ノーポジに勝るものはなし。 7. 得意な銘柄だけに絞れ。二つも同時に出来るほど器用でないと知れ。 8. 成績に関して他人に話をするな。妬みを買うか自分が惨め...

730: Trader@Live! 2014/12/07(日) 21:55:37.88 ID:qctcfBAW.net 523 名前:Trader@Live! [sage] :2013/04/30(火) 01:27:24.00 ID:PRpECgS/ 1. 思惑張るな、世界情勢は読みきれないと思え。サインのみを信ずること。 2. 引かれ玉のオーバーナイトは厳禁。地獄の入り口と思え。 3. ロスカットは気持ち良く。次の一手の布石と心がけよ。 4. 一回ごとのトレードで一喜一憂するな。10回のトレード収益で成果を考えよ。 5. 資金配分を間違えるな。満玉仕込んだらツキに見放されると覚悟せよ。 6. 重要経済指標発表前は仕掛けるな。ノーポジに勝るものはなし。 7. 得意な銘柄だけに絞れ。二つも同時に出来るほど器用でないと知れ。 8. 成績に関して他人に話をするな。妬みを買うか自分が惨め... -

FXって何がそんなに難しいの?

1: 以下、\(^o^)/でVIPがお送りします 2014/12/03(水) 22:59:49.47 ID:l1TKYqbL0.net 円安んときに買って円高のときに売っぱらうだけじゃん 猿でもできそう 2: 以下、\(^o^)/でVIPがお送りします 2014/12/03(水) 23:01:25.27 ID:c5nmjTP00.net 初心者でそこに気付くなんて才能あるよ FXだけで暮らしてる俺が言うんだから間違いない すぐ始めろ 3: 【大吉】 2014/12/03(水) 23:02:10.13 ID:1P/BCzfs0.net 人には欲がある 4: 以下、\(^o^)/でVIPがお送りします 2014/12/03(水) 23:03:44.16 ID:1Mz8VJDFp.net ビバ50とかにするとすぐ損に目が行って長期トレンド読めなくなる 5: 以下、\(^o^)/でVIPがお送りします 2014/12/03(水) 23:05:06.15 ID:wjmYEQEo0.net >>4 楽しそう...

1: 以下、\(^o^)/でVIPがお送りします 2014/12/03(水) 22:59:49.47 ID:l1TKYqbL0.net 円安んときに買って円高のときに売っぱらうだけじゃん 猿でもできそう 2: 以下、\(^o^)/でVIPがお送りします 2014/12/03(水) 23:01:25.27 ID:c5nmjTP00.net 初心者でそこに気付くなんて才能あるよ FXだけで暮らしてる俺が言うんだから間違いない すぐ始めろ 3: 【大吉】 2014/12/03(水) 23:02:10.13 ID:1P/BCzfs0.net 人には欲がある 4: 以下、\(^o^)/でVIPがお送りします 2014/12/03(水) 23:03:44.16 ID:1Mz8VJDFp.net ビバ50とかにするとすぐ損に目が行って長期トレンド読めなくなる 5: 以下、\(^o^)/でVIPがお送りします 2014/12/03(水) 23:05:06.15 ID:wjmYEQEo0.net >>4 楽しそう... -

冬のボーナスで買うもの 1位洋服、2位本、3位タブレット、4位ノートPC、5位おもちゃ おまえらは?

1: パイルドライバー(埼玉県)@\(^o^)/ 2014/12/07(日) 20:57:22.69 ID:pNs7VOXA0.net BE:829826275-PLT(12000) ポイント特典 冬のボーナス、自由に使えるのは「5~10万円未満」、買う予定は「洋服・ファッション関連」[カカクコム調査] 公開日:2014/12/07 12:00 2014年冬のボーナス推定支給額は、全体平均で58.5万円となり、昨年よりも1.4万円(2.5%)のプラスに。 税金、ローン返済・生活費の補填、ボーナス一括払いなどを除いた、実際に自由に使える金額は、「5~10万円未満」が最多で全体の20%に。次いで「10~20万円未満」(12.7%)と、 「3~5万円未満」(12.6%)が続く。「30~50万円未満」の合計が昨年より1.5ポイント増加した9.9%、「50~100万円未満」の合計も...

1: パイルドライバー(埼玉県)@\(^o^)/ 2014/12/07(日) 20:57:22.69 ID:pNs7VOXA0.net BE:829826275-PLT(12000) ポイント特典 冬のボーナス、自由に使えるのは「5~10万円未満」、買う予定は「洋服・ファッション関連」[カカクコム調査] 公開日:2014/12/07 12:00 2014年冬のボーナス推定支給額は、全体平均で58.5万円となり、昨年よりも1.4万円(2.5%)のプラスに。 税金、ローン返済・生活費の補填、ボーナス一括払いなどを除いた、実際に自由に使える金額は、「5~10万円未満」が最多で全体の20%に。次いで「10~20万円未満」(12.7%)と、 「3~5万円未満」(12.6%)が続く。「30~50万円未満」の合計が昨年より1.5ポイント増加した9.9%、「50~100万円未満」の合計も... -

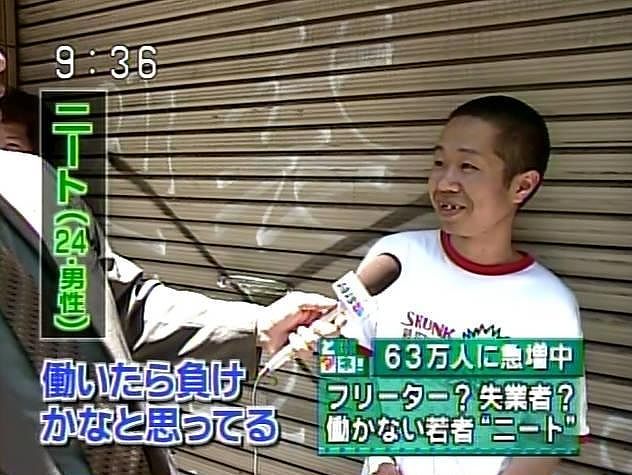

ねえ、何で求人はバブル並なのにニートは増えているのですか?

1: 稲妻レッグラリアット(東日本)@\(^o^)/ 2014/12/02(火) 16:08:43.71 ID:KM4Wv0gu0.net BE:837857943-2BP(1500) 有効求人倍率が再び上昇、1・10倍 1990年代前半のバブル経済崩壊以降の最高水準に戻った。 >http://www.yomiuri.co.jp/economy/20141128-OYT1T50015.html 「ニート」の若者、じわり増加、固定化の傾向も http://www.zaikei.co.jp/article/20140915/213806.html 4: ドラゴンスリーパー(大阪府)@\(^o^)/ 2014/12/02(火) 16:12:10.94 ID:xbzUq1JN0.net 働いたら負けかなと 211: フェイスロック(SB-iPhone)@\(^o^)/ 2014/12/02(火) 17:40:44.07 ID:SDcV2q3i0.net >>4 今でしょ! 533: ハイキック(WiMAX)@\(^o^)/ 2014/12/03(水) 00:15:59.10 ID:nzU...

1: 稲妻レッグラリアット(東日本)@\(^o^)/ 2014/12/02(火) 16:08:43.71 ID:KM4Wv0gu0.net BE:837857943-2BP(1500) 有効求人倍率が再び上昇、1・10倍 1990年代前半のバブル経済崩壊以降の最高水準に戻った。 >http://www.yomiuri.co.jp/economy/20141128-OYT1T50015.html 「ニート」の若者、じわり増加、固定化の傾向も http://www.zaikei.co.jp/article/20140915/213806.html 4: ドラゴンスリーパー(大阪府)@\(^o^)/ 2014/12/02(火) 16:12:10.94 ID:xbzUq1JN0.net 働いたら負けかなと 211: フェイスロック(SB-iPhone)@\(^o^)/ 2014/12/02(火) 17:40:44.07 ID:SDcV2q3i0.net >>4 今でしょ! 533: ハイキック(WiMAX)@\(^o^)/ 2014/12/03(水) 00:15:59.10 ID:nzU...